甲公司是一家名酒销售公司。2019年12月20日,与乙公司签署了一份合同,向乙公司销售名酒一批。乙公司在12月25日按照合同约定支付了货款,甲公司向乙公司开具了增值税专用发票和提货单。发票注明价款500万元,税额65万元。但是,截止12月31日,乙公司仍然未提货。假定该批名酒的成本为400万元。

问题:甲公司销售业务2019年度的财税处理及税会差异分析

分析:

根据案例资料,甲公司采用销售交款提货的销售方式,即购买方已经预先支付了货款,并取得卖方开出的提货单。在这种情况下,购买方支付货款并取得提货单,但如果购买方此时仍不能主导该商品的使用并从中获得几乎全部的经济利益,作为销售方的甲公司在该状况下根据会计准则仍不能确认其收入的实现。

而对于案例中的销售业务,根据税法规定,无论是增值税还是企业所得税都已经满足了收入的确认原则。

因此,甲公司的销售业务存在税会差异。

一、会计准则对商品销售收入确认条件的规定及案例实务分析

2017版《企业会计准则第14号——收入》对销售收入确认规定:

第四条 企业应当在履行了合同中的履约义务,即在客户取得相关商品控制权时确认收入。

取得相关商品控制权,是指能够主导该商品的使用并从中获得几乎全部的经济利益。

第五条 当企业与客户之间的合同同时满足下列条件时, 企业应当在客户取得相关商品控制权时确认收入:

(一)合同各方已批准该合同并承诺将履行各自义务;

(二)该合同明确了合同各方与所转让商品或提供劳务(以下简称“转让商品”) 相关的权利和义务;

(三)该合同有明确的与所转让商品相关的支付条款;

(四)该合同具有商业实质,即履行该合同将改变企业未来现金流量的风险、时间分布或金额;

(五)企业因向客户转让商品而有权取得的对价很可能收回。

在合同开始日即满足前款条件的合同, 企业在后续期间无需对其进行重新评估, 除非有迹象表明相关事实和情况发生重大变化。合同开始日通常是指合同生效日。

二、税法对商品销售收入确认条件的规定及案例实务分析

(一)增值税

根据《中华人民共和国增值税暂行条例》(2017年版、国务院令第691号)第十九条关于纳税义务发生时间的规定:“发生应税销售行为,为收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。”,甲公司销售业务的增值税纳税义务发生时间为2019年12月25日。因此,甲公司应在2019年12月确认案例中的销售收入500万元。

(二)企业所得税

《国家税务总局关于确认企业所得税收入若干问题的通知》(国税函〔2008〕875号)第一条规定,除企业所得税法及实施条例另有规定外,企业销售收入的确认,必须遵循权责发生制原则和实质重于形式原则。企业销售商品同时满足下列条件的,应确认收入的实现:

1.商品销售合同已经签订,企业已将商品所有权相关的主要风险和报酬转移给购货方;

2.企业对已售出的商品既没有保留通常与所有权相联系的继续管理权,也没有实施有效控制;

3.收入的金额能够可靠地计量;

4.已发生或将发生的销售方的成本能够可靠地核算。

根据上述规定,案例中甲公司的销售业务已经满足销售收入确认条件,应在2019年12月确认应税收入500万元。

三、案例实务处理

(一)会计处理

借:银行存款 565.00万元

贷:合同负债 500.00万元

应交税费——应交增值税(销项税额) 65.00万元

(二)税务处理

税务上,应确认销售收入500万元,同时对应的还应确认销售成本400万元。

因此,甲公司存在税会差异,应做纳税调整。

甲公司在2019年度企业所得税汇算清缴时,对于案例涉及的业务应做如下纳税调整:

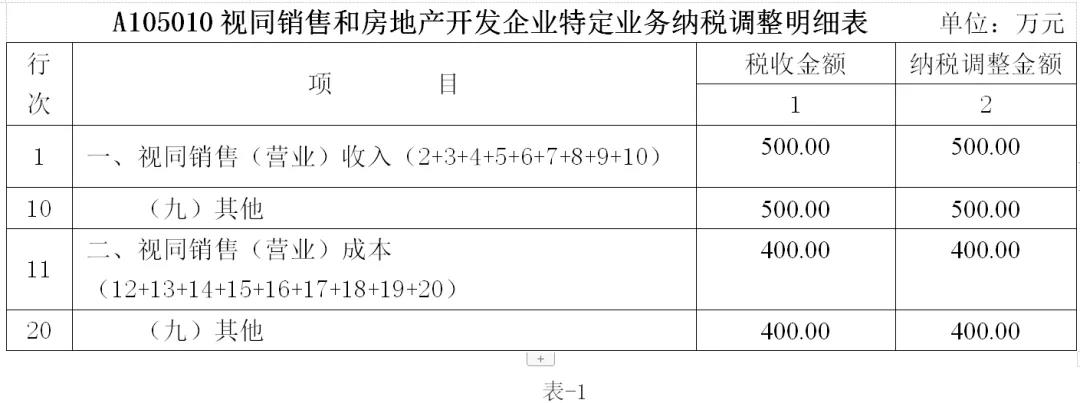

填报《A105010视同销售和房地产开发企业特定业务纳税调整明细表》,如表-1:

如果甲公司在2020年度顺利的让乙公司提货的话,则在2020年度同样需要进行纳税调整,同样需要填报《A105010视同销售和房地产开发企业特定业务纳税调整明细表》,只是数据负数。